今年からサービス開始された三井住友銀行の「Olive」についてレビューします。

結論、カードを極限までまとめたい人には便利。でも切り替えはちょっと面倒というのが率直な感想。

しかし発想はかなり魅力的で、他のカードもこれくらいフレキシブルな機能を追加して欲しいと思います。

ポイント

- 時代にマッチしたナンバーレスなデザイン

- これ1枚でクレジット・デビット・キャッシュカードの機能が利用可能

- デビットカードを使う人が前提

- デビットを使わない人は既存の「クレカ+キャッシュカード」で十分

- 「Apple Pay」「Google Pay」対応でスマホでのタッチ決済もOK

- クレカ⇔デビットの切り替えはアプリで行うが、少々手間

閲覧ありがとうございます。

Oliveはデビットとクレジットを使い分けられる

最大の特徴は「デビットカード」と「クレジットカード」を1枚に集約できる。

なんなら「キャッシュカード」機能もあるので1枚で3役にできる。

どちらかというとベースはデビットらしい。クレジットとデビットはアプリからいつでも即切替えられる。

デビット⇔クレジットの変更は口座管理ができる「三井住友銀行アプリ」から行う。

ちなみにデビットカードはiDとしても利用可能。

Oliveはナンバーレスデザイン

Oliveのカードデザインは「一般」「ゴールド」「プラチナプリファード」ともにナンバーレス。

カード番号も一切記載されておらず、名前とクレジットブランドが書いてあるくらい。

ごちゃごちゃ情報が書いておらず時代に合ったデザイン。

カード番号や有効期限などは三井住友アプリから確認する。

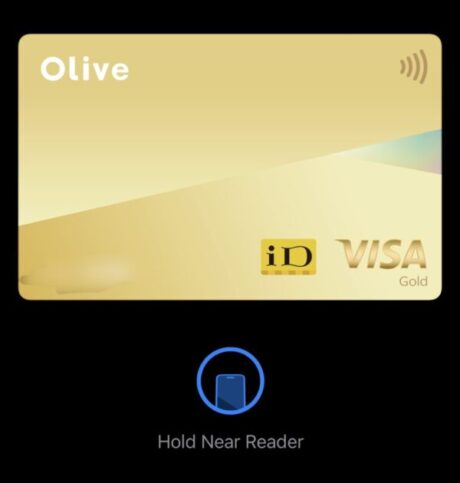

OliveはApple Pay/Google Pay対応

oliveはApple Pay/Google Payに対応しているため、AppleのWalletアプリやGoogle Walletから決済可能。

ちなみにApple Payやタッチ決済非対応でも、iDに対応していればiDでタッチ決済ができるのも嬉しい。

Oliveはコンビニ・マクドナルド等で還元率8%以上は余裕で取れる

Oliveは元々の還元率はゴールドまで200円で1ポイントの0.5%還元と普通だが、適当にやるだけで8%還元は余裕で取れる。

クレジットモードにした上でスマホのタッチ決済をすると、+6.5%される。(デビットやiDのタッチ決済は不可)これで0.5%+6.5%で7%。

更に「Vポイントアッププログラム」を利用すると、

| 還元対象 | 還元率 |

|---|---|

| 月1回以上のアプリログイン | +1% |

| 選べる特典の利用 | +1% |

| 住宅ローンの利用 | +1% |

| SBI証券の利用 | 最大+2% |

| SMBCモビットの利用 | +1% |

他に、家族カードの登録で最大5%(1人につき+1%)

なので、現実的には18%は不可能に近い。というかこのカードのターゲット層である20代〜30代にはまず不可能。

現実的に取れそうなのは、月1回以上のアプリログイン、選べる特典の利用、SBI証券の利用で、元々の5%+ポイントアップ2%~4% = 7%~9%と言ったところか。

住宅ローンやSMBCモビットは敷居が高いので微妙。

ちなみに、SBI証券は最大と書いてあるように、条件を達成しないと2%にならない。

2%達成するには、「NISA口座の資産評価額が30万以上」で1%、「当月の投資信託の買付/国内or米国株の買付が1回以上」で、併せて1%の計2%になる。

つまり3つの条件を達成する必要があるので、実際狙えない人も多いと思う。

対象店舗がコンビニやファーストフード店ばっかなので、ポイントが一気に貯められるというわけではないのでそこは注意。

頻繁に変える人はOliveのモード把握が面倒

で、頻繁に変えている場合今どちらのモードになか一々「三井住友銀行アプリ」から確認しないといけないため、少々面倒。

三井住友アプリもログイン時にFaceID等の認証も必須で、金融アプリらしくセキュリティは最優先されているためか特別サクサク動くアプリでもないのでやや手間。

デビットかクレジットどちらかしか使わない人はそもそもOliveを持つ意味はあまりなく、クレジットとデビットを別々で持って使い分けた方が使い勝手は良さそう。

アップデートにより、クレジットonlyのカードが別番号扱いで追加されました。

これならクレジットで払いたいときはクレジットonlyで支払えば問題ないです。

Vポイントが溜まる

Tポイントと統合されたVポイントが溜まる。

VポイントはVポイントPayとかVポイントアプリとかややアプリが乱立気味ですが、ポイントとしては悪くないのでひとまずポイントも普通に溜まります。

デビットだとポイント還元率が普通過ぎるのでクレジット決済が基本はおすすめ。

Oliveはとにかくカードを1枚に集約したい人にはおすすめ

これに尽きる。デビットカードを使いたい人で、とにかくカード枚数を減らしたい人にはかなりおすすめのカード。逆にデビットを使わない人にはやや無駄な機能がついただけで、既存で十分と言えてしまうカードになるが、カード自体の還元率スペックもそこそこ良い方。

コンパクトな財布を持っている人にもおすすめ

今まで書いたように、1枚3役をこなせるので、カード枚数を大きく減らせることができる。最近流行っているコンパクトな財布はカード枚数の収納は少ない場合が多い。そのような財布の枚数を減らせて圧縮できるのでかなりおすすめ。通常は3枚分になるカードを1枚分のスペースでこなせる。財布の時代にも合わせたカード。

デビットを使う人、カードを減らしたい人向け

基本的にはやはりデビットを使う人が前提で、且つ所有カードを減らしたい人向けに刺さるカードかと思う。且つポイントもそこそこ抑えておきたい人。

デメリットはやっぱり切り替えを適度にする人は今どっちのモードなのかすぐに確認できないこと。

アプリで確認するのにも通信が必須で、意外と時間がかかる。

ちなみにゴールドカードは年間100万円利用で年会費永年無料になる。手軽にゴールドカードを持ちたい人にもおすすめ。